Contenido

Impuestos Nacionales

R.G. (AFIP) N° 5358/23. IMPUESTO A LAS GANANCIAS. RENTAS EN RELACIÓN DE DEPENDENCIA, JUBILADOS Y PENSIONADOS. AUMENTO DEL MONTO MÍNIMO SUJETO A RETENCIÓN. REGLAMENTACIÓN. (B.O. 15/05/2023).

A los efectos de poner en práctica los cambios en el Impuesto a las Ganancias dispuestos por el D. N° 267/23 (informado en nuestro R.F. N° 20-2023), reglamenta la dispensa del gravamen para los salarios y/o haberes brutos de hasta $506.230.- y la deducción especial incrementada para los salarios y/o haberes brutos entre $506.230.- y $583.851.-

SUELDO ANUAL COMPLEMENTARIO

Establece que el Sueldo Anual Complementario correspondiente al periodo fiscal 2023 se encontrará exento del gravamen cuando el monto de la remuneración y/o haber bruto mensual no supere la suma de $506.230.-

DEDUCCIÓN ESPECIAL INCREMENTADA

A partir de las rentas devengadas desde el 01/05/2023, dispone que los agentes de retención deberán proceder, respecto de los empleados en relación de dependencia, jubilados y pensionados, conforme se indica a continuación:

|

Detalle |

Rentas devengadas desde 01/01/2023 hasta el 30/04/2023, inclusive |

Rentas devengadas desde el 01/05/2023 |

|

Remuneraciones y/o haberes brutos inferiores al mínimo no sujeto a retención |

No corresponderá retención en aquellos meses en que la remuneración y/o haber bruto de ese mes o el promedio de las remuneraciones y/o haberes brutos mensuales a ese mes -el que fuere menor- no supere la suma de $404.062.- |

No corresponderá retención en aquellos meses en que la remuneración y/o haber bruto de ese mes o el promedio de las remuneraciones y/o haberes brutos mensuales a ese mes, el que fuere menor, no supere la suma de $506.230.- inclusive. |

|

La deducción especial se incrementará en un monto equivalente al que surja de restar a la ganancia neta las deducciones personales, de manera tal que será igual al importe que -una vez computada- determine que la ganancia neta sujeta a impuesto sea igual a cero. |

||

|

Remuneraciones y/o haberes brutos superiores al mínimo no sujeto a retención e inferiores al tope |

En los meses en que la remuneración y/o haber bruto del mes que se liquida o el promedio de las remuneraciones y/o haberes brutos mensuales a ese mes -el que fuere menor- supere la suma de $404.062- y resulte inferior o igual a $466.017.-, se computará, en el mes que se liquida, una deducción especial incrementada conforme el tramo en el que se ubique la referida remuneración y/o haber bruto mensual o promedio en la tabla del Anexo II de la R.G. (AFIP) N° 4003/17 vigentes para el periodo. |

En los meses en que la remuneración y/o haber bruto del mes que se liquida o el promedio de las remuneraciones y/o haberes brutos mensuales, el que fuere menor, supere la suma $506.230- y resulte inferior o igual a $583.851.-, se computará, en el mes que se liquida, una deducción especial incrementada conforme el tramo en el que se ubique la referida remuneración y/o haber bruto mensual o promedio en la tabla del Anexo I de la presente R.G. |

EXTINCIÓN DE LAS GUARDIAS OBLIGATORIAS DEL PERSONAL DE SALUD Y DE HORAS EXTRAS

Modifica la determinación del importe a retener, exceptuando de la base de cálculo los conceptos de guardias médicas obligatorias realizadas en todo el territorio nacional y las horas extras percibidas por los servicios prestados en días de descanso semanal.

VIGENCIA: A PARTIR DEL 15/05/2023 Y DE APLICACIÓN SEGÚN SE INDICA A CONTINUACIÓN:

– EXENCIÓN SOBRE SUELDO ANUAL COMPLEMENTARIO: PARA EL PERIODO FISCAL 2023

– DEDUCCIÓN ESPECIAL INCREMENTADA Y EXENCIÓN GUARDIAS OBLIGATORIAS Y HORAS EXTRAS: PARA LAS REMUNERACIONES DEVENGADAS A PARTIR DEL 01/05/2023.

R.G. (AFIP) N° 5359/23. PROCEDIMIENTO. RÉGIMEN DE REGULARIZACIÓN TRIBUTARIA PARA ORGANISMOS DEL ESTADO. (B.O. 16/05/2023).

Dispone los requisitos, procedimiento, plazos y demás formalidades para que el Estado Nacional, las provincias, la Ciudad Autónoma de Buenos Aires y los municipios accedan al Régimen de Regularización Tributaria creado por el artículo 95° de la L. N° 27.701 (informada en nuestro R.F. N° 47-2022), que otorga la condonación de deudas impositivas, aduaneras y de los recursos de la seguridad social, por obligaciones vencidas hasta el 31/10/2022, con excepción de los Aportes y Contribuciones de Obras Sociales y las cuotas de ART.

VIGENCIA: A PARTIR DEL 16/05/2023.

R.G. (AFIP) N° 5361/23. PROCEDIMIENTO. FACILIDADES DE PAGO PARA DEUDAS VENCIDAS AL 30/04/2023. (B.O. 17/05/2023).

Establece un nuevo régimen de facilidades de pago destinado a la regularización de obligaciones impositivas, aduaneras y de los recursos de la seguridad social vencidas hasta el 30/04/2023.

ALCANCE

Quedan incluidos en el presente régimen los siguientes conceptos:

- Obligaciones impositivas y de los recursos de la seguridad social -incluidos sus intereses y multas- vencidas hasta el 30/04/2023, inclusive.

- Multas impuestas, cargos suplementarios por tributos a la importación o exportación y liquidaciones de los citados tributos comprendidas en el procedimiento para las infracciones, todo ello formulado hasta el 30/04/2023, inclusive, así como sus intereses.

Aclara que la regularización mediante el presente régimen no implica reducción de intereses, así como tampoco la liberación de las pertinentes sanciones.

EXCLUSIONES

Quedan excluidas del presente régimen de facilidades de pago, las obligaciones que detallan a continuación:

- Las retenciones y percepciones previsionales por cualquier concepto, practicadas o no, excepto los aportes personales correspondientes a los trabajadores en relación de dependencia.

- Los anticipos y/o pagos a cuenta.

- El IVA que se debe ingresar por:

- Prestaciones de servicios realizadas en el exterior, cuya utilización o explotación efectiva se lleva a cabo en el país.

- Prestaciones de servicios digitales.

- Prestaciones de servicios realizadas en el país por sujetos radicados en el exterior, incluso cuando el solicitante se trate de un responsable sustituto.

- Los aportes y las contribuciones con destino al Régimen Nacional de Obras Sociales, excepto los correspondientes a los contribuyentes adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS).

- Las cuotas destinadas a las Aseguradoras de Riesgos del Trabajo (ART).

- Los aportes y contribuciones con destino al régimen especial de seguridad social para empleados del servicio doméstico y trabajadores de casas particulares.

- Las cotizaciones fijas correspondientes a los trabajadores en relación de dependencia de sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS), devengadas hasta el mes de junio de 2004.

- Los aportes y contribuciones con destino al Registro Nacional de Trabajadores Rurales y Empleadores (RENATRE) y al Registro Nacional de Trabajadores y Empleadores Agrarios (RENATEA).

- El impuesto interno -cigarrillos- y el impuesto adicional de emergencia sobre el precio final de venta de cigarrillos creado por la Ley N° 24.625y sus modificaciones.

- Las cuotas de planes de facilidades de pago vigentes.

- Los importes fijos mensuales correspondientes al Régimen Simplificado del Impuesto sobre los Ingresos Brutos y de la contribución que incide sobre la actividad comercial, industrial y de servicios -cualquiera fuese su denominación-.

- Las obligaciones regularizadas a través de planes de facilidades de pago vigentes, excepto que surjan de un ajuste resultante de una acción fiscalizadora registrado en los sistemas de este Organismo.

- Las obligaciones incluidas en planes de facilidades de pago cuya caducidad opere a partir de la entrada en vigencia de la presente resolución general.

- Los tributos y/o multas que surjan como consecuencia de infracciones al artículo 488 del Régimen de Equipaje del Código Aduanero-.

- Los intereses, multas y demás accesorios relacionados con los conceptos precedentes, excepto los intereses sobre el capital cancelado de anticipos, pagos a cuenta, retenciones, percepciones, así como del impuesto al valor agregado a que se refiere el punto c).

Asimismo, también excluye a los sujetos procesados por los delitos previstos en el Código Aduanero, el Régimen Penal Tributario y Previsional, y aquellos imputados por delitos comunes que tengan conexión con el incumplimiento de sus obligaciones impositivas, de los recursos de la seguridad social o aduaneras, y a las personas jurídicas cuyos directivos se encuentren imputados por los mencionados delitos comunes.

TIPOS DE CONTRIBUYENTES

A los fines del régimen de regularización, dispone que los contribuyentes y/o responsables se encontrarán tipificados de la siguiente forma:

- Pequeños Contribuyentes: Entiende por tales a las personas humanas y sucesiones indivisas que se encuentren caracterizadas en el “Sistema Registral” con el código “547 – Pequeño Contribuyente” a la fecha de adhesión al plan de facilidades de pago. Aclara que los contribuyentes y/o responsables que no resulten caracterizados como “Pequeños Contribuyentes” y consideren que cumplen los requisitos previstos para ello, podrán acreditar su condición en forma previa a adherir al plan de facilidades de pago, mediante el servicio con Clave Fiscal denominado “Presentaciones Digitales”, bajo el trámite “Pequeños Contribuyentes – Caracterización” y adjuntar la documentación de respaldo que resulte pertinente.

- Micro, Pequeñas y Medianas Empresas -Tramos 1 y 2- con “Certificado MiPyME” vigente a la fecha de adhesión al plan, obtenido de conformidad con lo dispuesto por la N° 220/19 (informada en nuestro R.F. N° 17-2019) y que cuenten con la caracterización correspondiente en el “Sistema Registral”.

- Entidades sin fines de lucro que se encuentren registradas ante la AFIP al momento de adhesión al plan de facilidades de pago, bajo alguna de las siguientes formas jurídicas:

|

CÓDIGO |

FORMA JURÍDICA |

|

86 |

ASOCIACIÓN |

|

87 |

FUNDACIÓN |

|

94 |

COOPERATIVA |

|

95 |

COOPERATIVA EFECTORA |

|

167 |

CONSORCIO DE PROPIETARIOS |

|

203 |

MUTUAL |

|

215 |

COOPERADORA |

|

223 |

OTRAS ENTIDADES CIVILES |

|

242 |

INSTITUTO DE VIDA CONSAGRADA |

|

256 |

ASOCIACIÓN SIMPLE |

|

257 |

IGLESIA, ENTIDADES RELIGIOSAS |

|

260 |

IGLESIA CATÓLICA |

TIPOS DE PLANES

Establece que los tipos de planes se encontrarán definidos en función de la obligación a regularizar, conforme se indica seguidamente:

- Plan por deuda general: En los casos de deudas por obligaciones impositivas y de los recursos de la seguridad social, incluidas las correspondientes a los aportes previsionales de los trabajadores autónomos y al Régimen Simplificado para Pequeños Contribuyentes (RS), aun cuando las mismas se encuentren en gestión judicial, así como también sus accesorios.

- Plan por deuda de aportes de la seguridad social correspondientes a los trabajadores en relación de dependencia, aun cuando la misma se encuentre en gestión judicial, así como también sus accesorios.

- Plan por deuda de retenciones y percepciones impositivas, aun cuando la misma se encuentre en gestión judicial, así como también sus accesorios.

- Plan por deuda aduanera: Incluye a las multas impuestas, cargos suplementarios por tributos a la importación o exportación y liquidaciones de los citados tributos comprendidas en el procedimiento para las infracciones, así como sus intereses.

CONDICIONES

Dispone que los planes de facilidades de pago reunirán las siguientes condiciones:

- Las cuotas serán mensuales, iguales y consecutivas y su monto se calculará aplicando la fórmula que se consigna en el micrositio de AFIP denominado “Mis Facilidades”. El monto mínimo de cada cuota será de $2.000.-.

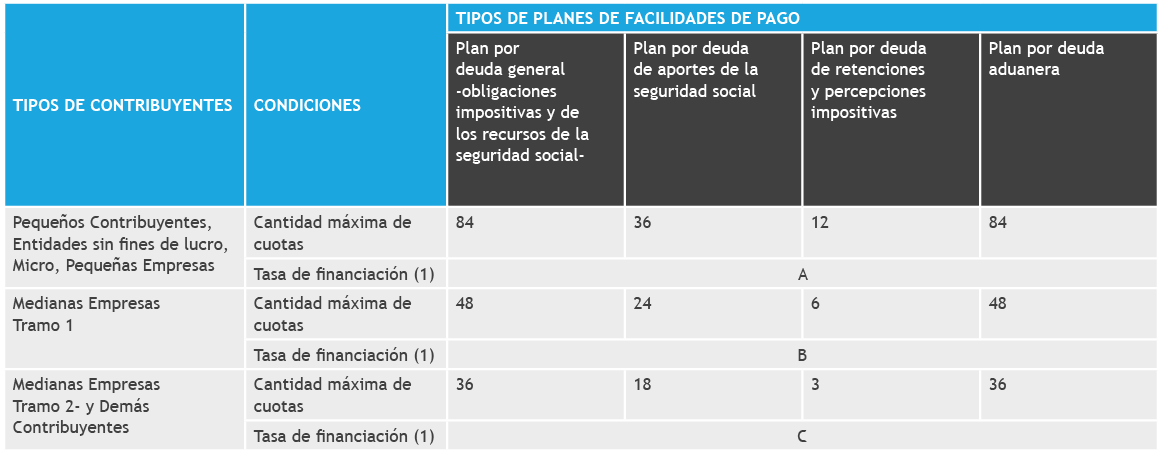

- La cantidad máxima de cuotas de los planes de facilidades de pago se determinará según el tipo de contribuyente al momento de la consolidación de los mismos y del tipo de plan, todo ello de conformidad con lo previsto a continuación:

- La tasa de interés de financiación será la que resulte de aplicar el 70%, 90% o 100% sobre la tasa de interés resarcitorio -vigente a la fecha de consolidación del plan de facilidades de pago- prevista en el artículo 1° de la R. N° 559/22 (informada en nuestro R.F. N° 33-2022). Aclara que la tasa será fijada en función del tipo de contribuyente a la fecha de consolidación del plan y asignada de conformidad con lo establecido en el cuadro detallado precedentemente.

- Una vez confeccionado el plan y determinada la cantidad de cuotas, se deberá proceder a su presentación.

- La fecha de consolidación de la deuda será la correspondiente al día de la presentación del plan.

- La presentación del plan será comunicada al contribuyente a través del Domicilio Fiscal Electrónico.

- Los intereses resarcitorios y punitorios calculados por el sistema, a partir de la incorporación de una obligación vencida a la fecha de adhesión, no podrán ser modificados por el contribuyente y/o responsable.

CADUCIDAD

Prevé que la caducidad de los planes de facilidades de pago operará de pleno derecho y sin necesidad de que medie intervención alguna por parte de AFIP, cuando se produzca alguna de las causales que, de acuerdo con el tipo de sujeto al momento de la adhesión al plan, se indican a continuación:

- Entidades sin fines de lucro, Micro y Pequeñas Empresas y sujetos considerados “Pequeños Contribuyentes”:

- Falta de ingreso de 3 cuotas, consecutivas o alternadas, a los 60 días corridos posteriores a la fecha de vencimiento de la tercera de ellas.

- Falta de ingreso de 1 o 2 cuotas, a los 60 días corridos contados desde la fecha de vencimiento de la última cuota del plan.

- Medianas Empresas -Tramos 1 y 2- y demás contribuyentes:

- Falta de cancelación de 2 cuotas, consecutivas o alternadas, a los 60 días corridos posteriores a la fecha de vencimiento de la segunda de ellas.

- Falta de ingreso de 1 cuota, a los 60 días corridos contados desde la fecha de vencimiento de la última cuota del plan.

Aclara que operada la caducidad del plan de facilidades de pago AFIP quedará habilitada para disponer el inicio de las acciones judiciales tendientes al cobro del total adeudado mediante la emisión de la respectiva boleta de deuda y los contribuyentes y/o responsables, una vez declarada la caducidad del plan de facilidades de pago, deberán cancelar el saldo adeudado mediante transferencia electrónica de fondos.

OTRAS DISPOSICIONES

Finalmente establece que será causal de rechazo del presente régimen, la adquisición -mientras el plan se encuentre vigente- de títulos valores en pesos para su posterior venta en moneda extranjera mediante transferencia en custodia al exterior (CCL).

VIGENCIA: A PARTIR DEL 17/05/2023. NO OBSTANTE, EL SISTEMA INFORMATICO “MIS FACILIDADES” PARA REALIZAR LA ADHESIÓN A LOS PLANES SE ENCONTRARÁ DISPONIBLE A PARTIR DEL 29/05/2023 INCLUSIVE.

Impuestos Provinciales

Ciudad de Buenos Aires

N° 1257/23. PROCEDIMIENTO. INCORPORACIÓN DE CONTRIBUYENTES A LA “NUEVA CUENTA TRIBUTARIA”. (B.O. 16/05/2023).

Incorpora al Sistema de Nueva Cuenta Corriente Tributaria a los siguientes contribuyentes y responsables:

- Sujetos comprendidos en la Categoría Régimen Simplificado del Impuesto sobre los Ingresos Brutos, los cuales podrán utilizar las funcionalidades y herramientas del Sistema a partir de la Cuota N° 03/2023.

- Agentes de Recaudación del Impuesto de Sellos, por los instrumentos celebrados a partir del 01/05/2023.

- Contribuyentes y responsables del Impuesto de Sellos, excluidos los Agentes de Recaudación, por los instrumentos celebrados a partir del 01/06/2023.

VIGENCIA: A PARTIR DEL 16/05/2023.

Chubut

N° 581/23. PROCEDIMIENTO. TASA DE INTERÉS MENSUAL PARA PLANES DE FACILIDADES DE PAGO. (B.O. 12/05/2023).

Fija, en 6,33% (antes, 5,51%) la tasa de interés mensual aplicable a los planes de facilidades de pago otorgados por la DGI Provincial.

VIGENCIA: A PARTIR DEL 13/05/2023.

La Pampa

N° 1044/23. IMPUESTO SOBRE LOS INGRESOS BRUTOS. ACTIVIDAD DE FABRICACIÓN DE BIOCOMBUSTIBLES. REDUCCIÓN DE LA ALÍCUOTA. (B.O. 21/04/2023).

Fija una reducción al 0,50% de la alícuota del Impuesto sobre los Ingresos Brutos para la actividad de fabricación de biocombustibles excepto alcohol (código de actividad 201.220), exclusivamente para los contribuyentes que cumplan concurrentemente con las siguientes condiciones:

- Estar inscripto como agente de recaudación del Impuesto sobre los Ingresos Brutos para la provincia de La Pampa.

- Poseer al menos 5 personas en relación de dependencia afectados al desarrollo de la actividad, que se acreditará con la Declaración Jurada al Régimen Nacional de Seguridad Social, presentada ante la AFIP.

- No registrar deuda exigible ni obligaciones formales incumplidas como contribuyente y/o agente de recaudación de los gravámenes que recauda la DGI.

- Poseer la planta donde desarrolla la actividad habilitada al efecto y ubicada en territorio de la Provincia de La Pampa.

Aclara que el beneficio resultará de aplicación a partir del 01/01/2023 o del día primero del mes en que se cumplan totalmente las condiciones, lo que sea posterior, y hasta el 31/12/2023.

VIGENCIA: A PARTIR DEL 21/04/2023.

Neuquén

N° 3.376. IMPUESTO SOBRE LOS INGRESOS BRUTOS. SERVICIOS PROFESIONALES PRESTADOS A LA CONSTRUCCIÓN. REDUCCIÓN DE ALÍCUOTA. (B.O. 11/05/2023).

Reduce al 1,5% la alícuota del Impuesto sobre los Ingresos Brutos para los servicios profesionales cuando sean prestados a personas humanas o jurídicas que tengan como actividad principal alguna de las actividades de construcción, aclarando que para acceder a esta alícuota diferencial, las empresas constructoras deben estar registradas en el Padrón de Constructores, de acuerdo con la reglamentación que establezca la Dirección Provincial de Rentas.